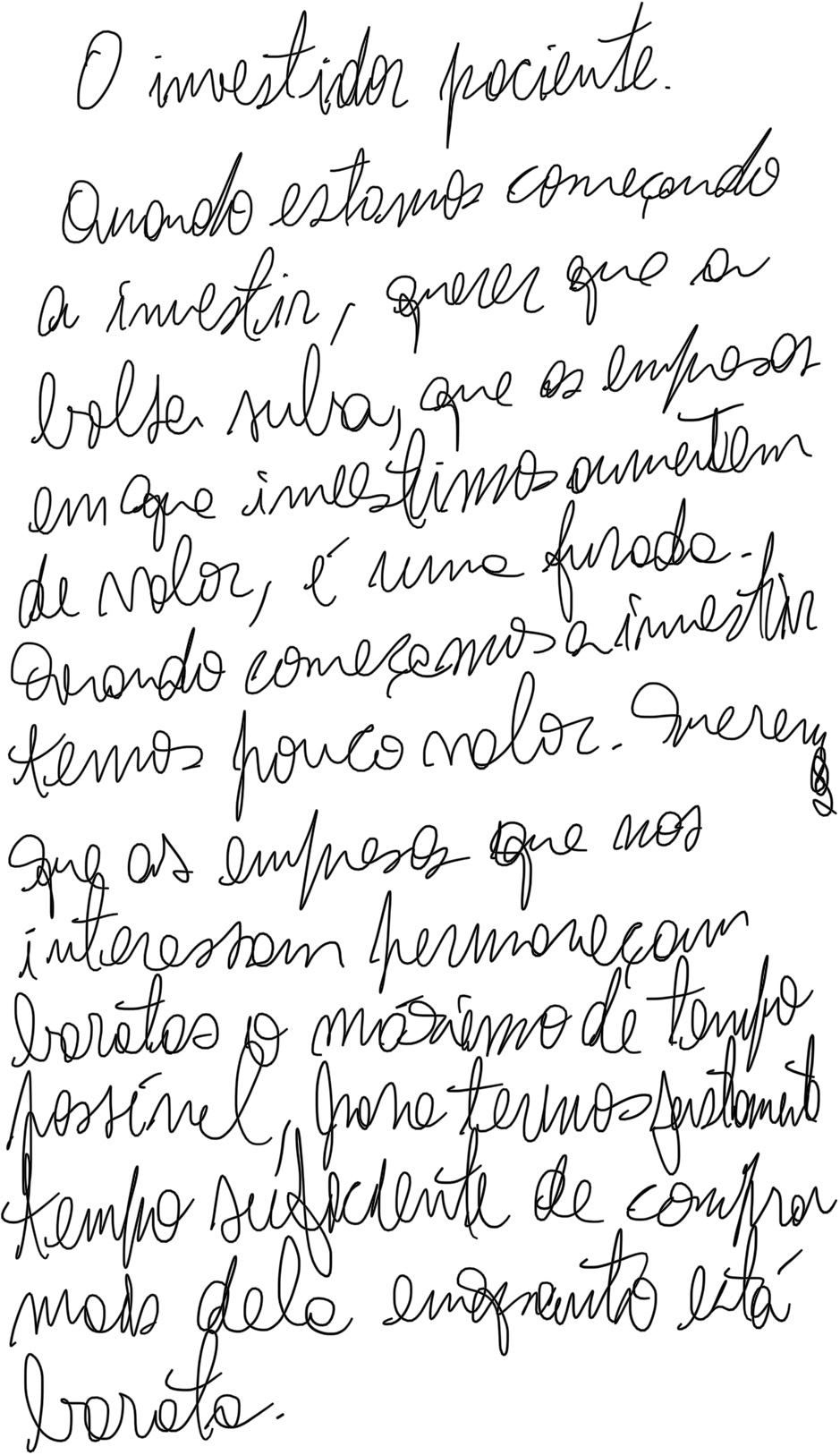

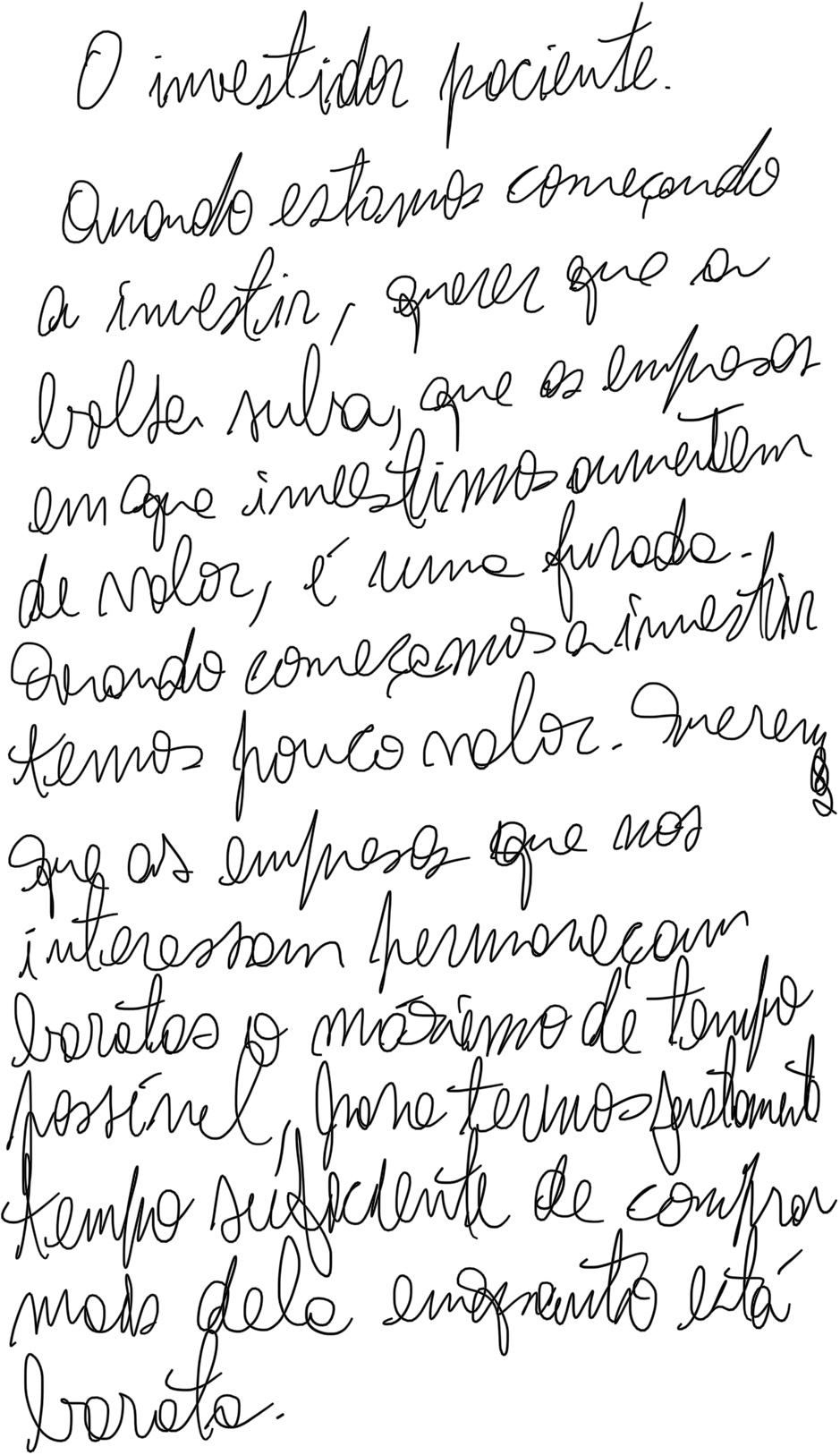

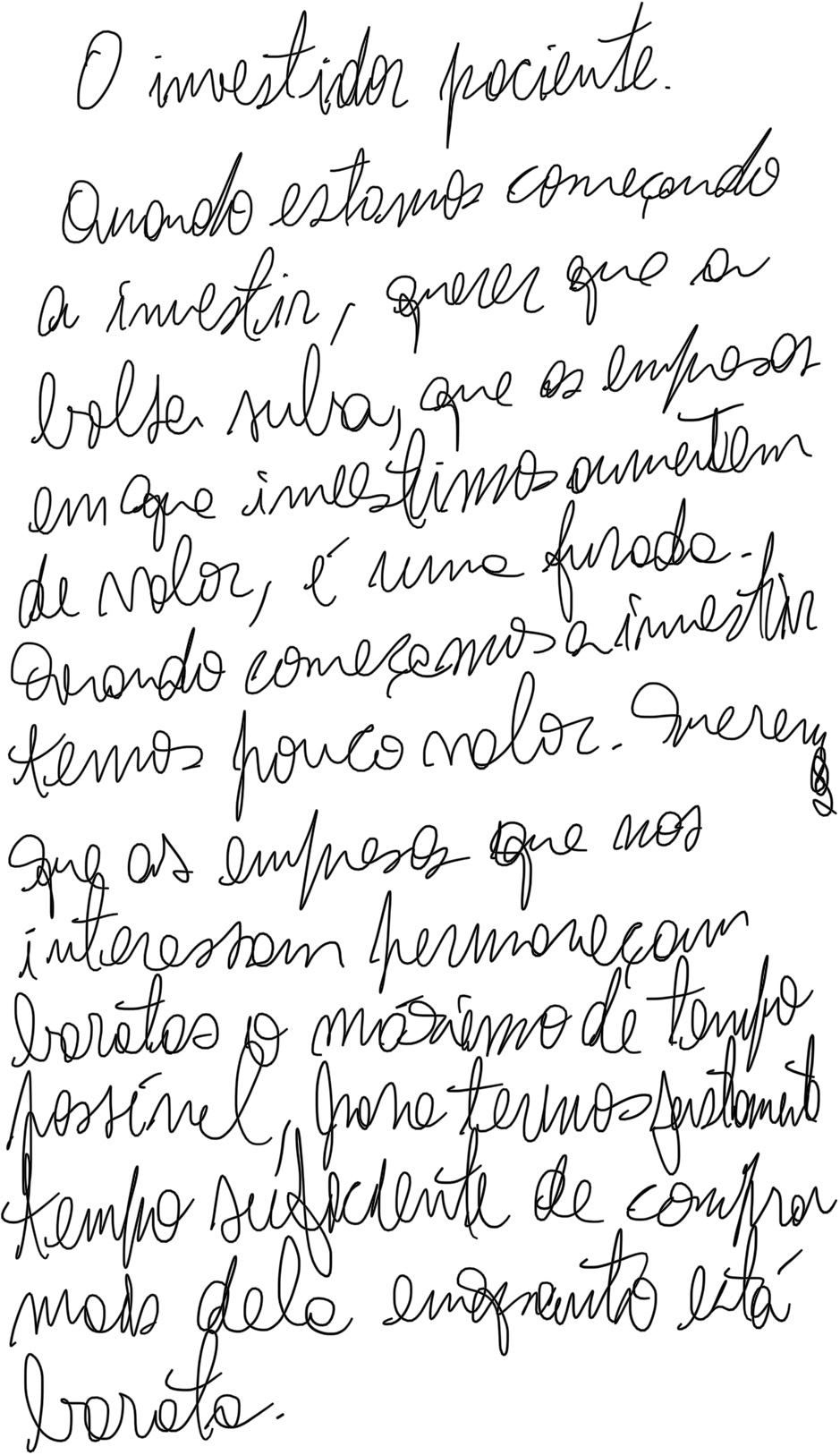

Não queira que a bolsa suba rápido.

Há diversas maneiras de investir e lucrar. Você pode investir buscando a valorização do bem para vender mais caro do que pagou. Pode fazer arbitragem, comprando barato em um mercado e vendendo com lucro em outro. Por exemplo, comprando no atacado e vendendo no varejo. Ou comprando com desconto em leilão e vendendo com calma depois, pelo valor de mercado. Toda forma ética de lucro é válida.

Na minha experiência, porém, a melhor maneira de lucrar é através da compra de renda, ou seja, adquirir um bem que gere renda regular para seu proprietário.

Acredito nisso por alguns motivos, entre eles:

Tem interesse em começar a investir desta maneira? Eu posso te ajudar. Veja lá o que funcionaria para você.

Muita gente no mercado financeiro ganha dinheiro difundindo o mito de que finanças e investimentos são coisas complicadas.

Fazem isso de diversas maneiras. Usam termos complicados, falam em siglas, comentam sobre indicadores contábeis das empresas em que investem.

Os bancos e corretoras não ajudam. Criam produtos e mais produtos, formando uma prateleira de investimentos que tonteiam quem olha de fora. São milhares de fundos, dezenas de opções em cada modalidade de investimento. Até as diferentes classes são muitas e confusas. DI, RF, Câmbio, Commodities, RV, FII, CRA, CRI, LCA, LCI, Caixa… Uma sopa de letrinhas que não ajuda quem deseja fazer só o feijão com arroz, investir regularmente e formar patrimônio para uma aposentadoria tranquila.

É proposital. Querem te confundir para depois te vender administração pelo resto da vida. Daí você estuda um pouco e acaba investindo nos fundos que parecem dar os melhores rendimentos que encontra no banco em que tem conta. E com isso paga as viagens em classe executiva, relógios caros e carrões esportivos dos gestores de investimento.

Tem gente muito boa nesse mercado. Gente que genuinamente deseja te ensinar a pensar por conta própria e como investir com conhecimento profundo. Mas também aí fica uma lacuna, pois nem todo mundo deseja se tornar um investidor profissional. Nem todo mundo busca 60 horas de um curso completo que vai ensinar todos os termos e detalhes financeiros que não desejam nem tem vontade de aprender.

Estou aqui para te ajudar a fugir disso tudo. Te ajudo uma vez só. A partir daí, caminha com tuas próprias pernas. Ensino aquele mínimo necessário para poder automatizar os investimentos de maneira a poder aplicar uma fórmula simples e eficiente todos os meses, sem precisar pensar demais, sem precisar aprender detalhes irrelevantes, e melhor de tudo, obtendo um resultado final melhor do que a maioria dos outros investidores. O simples bem aplicado sempre vence o sofisticado difícil de aplicar.

Fica o convite para quem desejar começar.

Pode ser uma droga ouvir isso de alguém que passou praticamente toda a vida adulta empreendendo enquanto estudava sobre investimentos, mas essa é a realidade.

Não vou escrever aqui que é ruim aprender a investir. E preciso dizer que há diversas maneiras diferentes de investir, todas bastante eficientes se aplicadas ao longo prazo. Mas a verdade é que aprender elas não gera resultado sem ação. E mais, aprender diversas formas de investimento pode, inclusive, ser contraproducente, porque ao saber diversas maneiras de fazer o dinheiro crescer, pode ser que você fique paralisado ao não saber qual forma utilizar.

Então hoje vou ser bem prático para quem está começando.

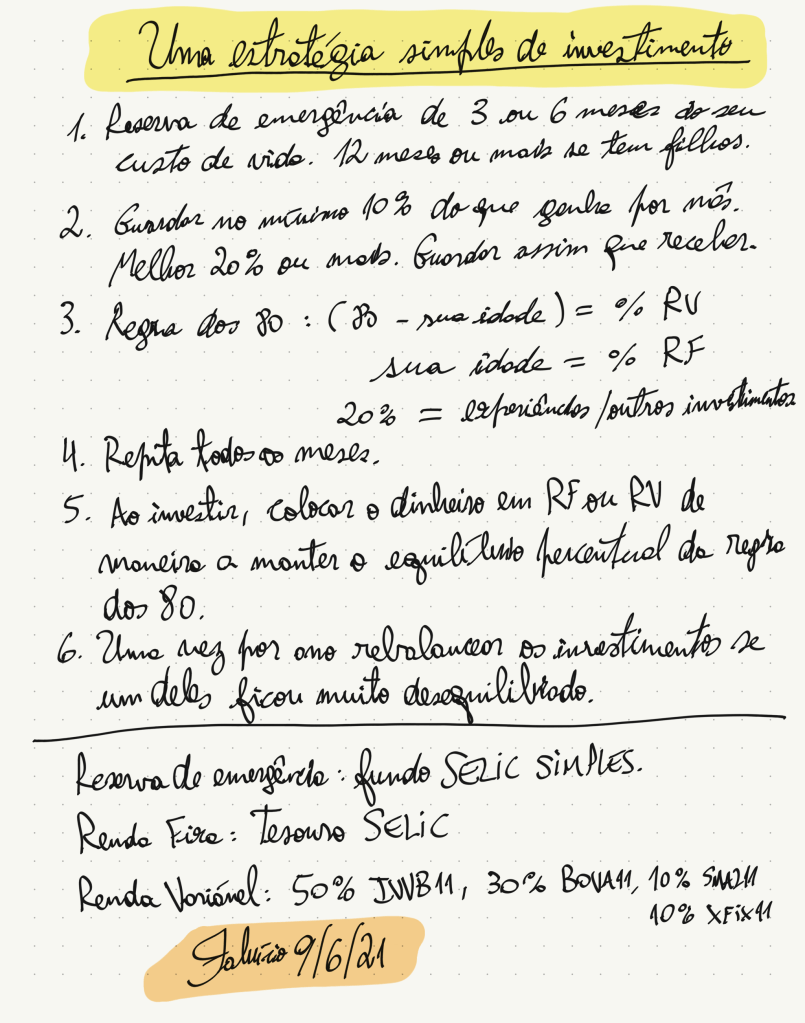

Faça apenas isso ao longo dos anos e desfrute de uma excelente aposentadoria no futuro. Ou deixe um ótimo patrimônio para seus filhos.

Estudar o suficiente para conseguir executar o que está descrito acima é tudo que você precisa. Isso se faz em uma hora de consultoria ou um pouco mais de tempo pesquisando na internet. O importante é fazer isso todos os meses. São cinco minutos por mês para ver o quanto você já tem, calcular o valor a ser investido em cada “potinho” e fazer o investimento efetivamente.

Sucesso nos investimentos.

Este é um conteúdo para investidores mais avançados. Se você não entender algum termo, fique à vontade para me escrever perguntando.

Esses dias me perguntaram o que acho sobre investir no exterior. Vou deixar meus pitacos por aqui para quem também se interessar em saber sobre isso.

Há basicamente três maneiras de investir no exterior. Todas possuem vantagens e desvantagens. Vou tentar expor as características principais, deixar minha opinião sobre o que acho melhor, mas como sempre, sua escolha depende de diversos fatores e pode ser bem diferente da minha dependendo da sua realidade.

Não vou falar de fundos de investimento. Então não entram aqui coisas como fundos cambiais ou fundos que invistam em outros fundos ou ações estrangeiras.

E você, já tem dinheiro no exterior?

Não precisa saber muito.

Para investir bem, você não precisa saber muito. O suficiente, aplicado com regularidade, bate de longe o sofisticado feito esporadicamente.

Deseja ficar acima da média, me chama que te ajudo.

Quando você começa a investir pode sentir certa insegurança por conta do desconhecimento das diferentes alternativas disponíveis.

Minha sugestão inicial, apesar do que já escrevi sobre abrir conta em outro banco ou corretora, é começar pelo banco onde você já está acostumado mesmo. Use esta primeira experiência como um “molhar os pés” no mundo dos investimentos.

Comece com um fundo comum de renda fixa e vá aplicando seu dinheiro com regularidade. Normalmente os limites mínimos destes fundos são bastante baixos, então com apenas R$ 100 já é possível começar. Você notará que os rendimentos atuais são bastante pequenos, mas verá também seu dinheiro crescendo aos poucos, se não por estes rendimentos, ao menos pelos seus aportes regulares.

Depois de um tempo fazendo desta maneira, busque entre as alternativas do seu banco o fundo de ações de menor valor necessário para começar. Este fundo deve variar bem mais do que você estava acostumado com a renda fixa, então é importante colocar um valor relativamente baixo para que você possa “sofrer” com eventuais quedas sem ficar tentado a tirar o dinheiro de lá. Acompanhe o saldo deste fundo ao longo de alguns meses, e verás que mesmo com eventuais quedas grandes, ao longo do tempo seu dinheiro estará crescendo mais do que no fundo de renda fixa. Quando você notar isso, poderá então investir um pouco mais alí, sabendo que os altos e baixos são comuns, mas que no longo prazo você tende a ganhar mais do que perder, se não tirar o dinheiro de lá no meio das eventuais quedas.

Dedique algum tempo a ler sobre o assunto investimento. A segurança em investir virá com o conhecimento, tanto teórico quanto prático. Só a teoria normalmente não é suficiente para nos preparar para as quedas que certamente acontecerão no meio do caminho. Só a prática não nos dará a tranquilidade de entender o que está acontecendo com nosso dinheiro. Use ambas.

Ontem sugeri abrir conta em uma corretora separada do seu banco. Neste, indico quase o mesmo, mas com uma pequena diferença. Abra conta em uma corretora ligada a um banco, mas em um banco diferente do que recebe seu salário.

Uma maneira de investir em ações é através da compra de empresas pagadoras de dividendos.

Falei sobre a Escada da Aposentadoria. Definimos um padrão de vida mínimo que desejamos manter, e buscamos juntar investimentos que permitam manter este padrão de vida indefinidamente. Desta maneira podemos aumentar o degrau e aumentar o padrão de vida à medida em que aumenta nosso patrimônio gerador de renda. Mantendo sempre a Independência financeira.

A ideia aqui é semelhante.

Alguns bancos possuem conta corrente integrada com a corretora da mesma instituição. Quando você compra ações na corretora, o valor é debitado diretamente da sua conta corrente. Não precisa fazer transferência do valor para a corretora. Ao vender suas ações acontece o inverso, o dinheiro cai direto em sua conta.

Isto acontece também com os dividendos e juros sobre capital que essas empresas pagam aos acionistas.

A ideia então, é abrir uma conta em um banco/corretora com estas características, mas em uma instituição diferente da que você utiliza no dia a dia.

O passo seguinte é comprar ações de empresas boas empresas pagadoras de dividendos regularmente, reinvestindo os dividendos para acelerar o processo.

Aí é que temos o pulo do gato…

Uma a uma, ao longo do tempo, você começa a transferir suas contas regulares para lá e coloca no débito em conta. Conta de luz? Paga pelos seus dividendos. Internet/TV a cabo? Paga pelos seus dividendos. Condomínio? Pagos pelos seus dividendos.

Vá fazendo isso aos poucos, e quando você vê, sua vida está inteiramente bancada pelos lucros que as empresas em que você é sócio estão distribuindo regularmente em sua conta corrente. Seja bem vinda, independência financeira.

Diz o dicionário, sobre obsessão: preocupação exagerada com alguma coisa.

É o contrário de indiferença. Sinônimo de preocupação.

Esses dias caíram todos os comandantes das forças armadas. Sabe o quanto me preocupei com isso? Nada. Se isso tivesse acontecido uns anos atrás, teria entrado imediatamente no homebroker para ver as implicações disso na bolsa.

Não sei se chegava a ser uma obsessão, mas lia tudo sobre o mercado, inclusive sobre empresas em que não investia. Acompanhava todos os relatórios de três casas de análise e realmente os lia de ponta a ponta. Era quase como se tivesse dois empregos, um exclusivamente como leitor de relatórios de investimento.

Claro que aprendi muito nessa época, mas chega uma hora em que começa a ficar tudo um pouco mais do mesmo.

Hoje me informo de maneira mais leve. Controlo meus investimentos diligentemente, mas sem preocupações com as variações de curto prazo ou baseadas em eventos. Como gestor de um clube de ações tenho responsabilidade com o meu dinheiro e com o de todos os outros cotistas. Cuido de perto os fundamentos das empresas em que investimos, mas seu neuroses. Os negócios se movem em velocidade bem diferente dos ruídos e medos dos investidores em geral.